ETFs Apalancados Long: Guía Completa para Principiantes

Resumen Ejecutivo

Los ETFs apalancados son instrumentos financieros diseñados para multiplicar los rendimientos y pérdidas de un índice o activo subyacente. Esta guía analiza en profundidad dos tipos principales: los ETFs apalancados tradicionales con rebalanceo diario y los ETFs Turbo Long sin rebalanceo. Examinaremos sus ventajas, riesgos y situaciones óptimas de uso, con especial atención al problema del deterioro por volatilidad en los tradicionales y al riesgo de knock-out en los Turbo Long. Tras leer esta guía, podrás determinar con criterio si estos potentes pero complejos instrumentos pueden tener un lugar en tu estrategia de inversión a corto y medio plazo.

Índice

- Introducción: Potencial y Riesgo de los ETFs Apalancados

- ETFs Apalancados Tradicionales: Mecanismos y Características

- Ventajas Estratégicas

- Volatility Decay: El Principal Obstáculo para Rendimientos a Largo Plazo

- Riesgos Adicionales: Lo Que Todo Inversor Debe Considerar

- ETFs Turbo Long: Alternativa para Evitar el Deterioro por Volatilidad

- Barrera Knock-Out: Entendiendo el Mecanismo de Liquidación Automática

- Estrategias Prácticas: Optimizando el Uso de Turbo Long

- Implicaciones Fiscales: Optimización Tributaria en ETFs Apalancados

- Análisis Comparativo: ETFs Tradicionales vs. Turbo Long

- Preguntas Frecuentes sobre Inversión en ETFs Apalancados

- Conclusión: Implementación Estratégica en tu Cartera

1. Introducción: Potencial y Riesgo de los ETFs Apalancados

El atractivo de la multiplicación de rendimientos en ETFs 2x y 3x

Los ETFs apalancados han ganado popularidad entre inversores que buscan maximizar sus rendimientos en mercados alcistas. La propuesta parece irresistible: si el índice S&P 500 ha generado históricamente un 7% anual, ¿por qué conformarte cuando podrías obtener un 14% o incluso un 21% con un ETF apalancado 2x o 3x?

"El riesgo viene de no saber lo que estás haciendo."

- Warren Buffett

Sin embargo, esta promesa de rendimientos amplificados esconde complejidades matemáticas y riesgos significativos que pueden hacer que los resultados reales difieran sustancialmente de lo esperado, especialmente en horizontes de inversión a largo plazo.

Perfil del inversor adecuado para ETFs con apalancamiento

Estos productos pueden ser apropiados para:

- Inversores con experiencia avanzada y sólidos conocimientos financieros

- Personas con alta tolerancia al riesgo y capacidad de absorción de pérdidas

- Carteras con monitoreo activo y capacidad de ajuste frecuente

- Estrategias tácticas que contemplan horizontes de tiempo específicos y limitados

No son recomendables para:

- Principiantes en el mundo de la inversión

- Carteras orientadas al largo plazo sin gestión activa

- Personas con baja tolerancia psicológica a grandes fluctuaciones

- Capital que no puedes permitirte perder en inversiones de alto riesgo

Artículos relacionados con ETFs apalancados

- Riesgos y Ventajas de los ETFs - Análisis crítico de los riesgos inherentes a estos productos

- Los peligros a tener en cuenta: riesgos sistemáticos, no sistemáticos, burbujas, crisis... - Gestión de riesgo esencial para productos apalancados

- Entendiendo los Sesgos Cognitivos en las Inversiones - Psicología del inversor en productos de alto riesgo

2. ETFs Apalancados Tradicionales: Mecanismos y Características

Concepto fundamental: multiplicación de rendimientos diarios del mercado

Un ETF apalancado tradicional está diseñado para multiplicar los rendimientos diarios de un índice, sector o activo subyacente por un factor determinado (típicamente 2x o 3x).

Punto clave: La palabra "diarios" es fundamental. Estos ETFs buscan multiplicar el rendimiento de un solo día, no períodos más largos.

El mecanismo del rebalanceo diario en fondos apalancados

Para mantener constante el nivel de apalancamiento objetivo, estos ETFs realizan un rebalanceo diario:

- Si el mercado sube: el gestor debe aumentar la exposición

- Si el mercado baja: el gestor debe reducir la exposición

Este proceso de rebalanceo diario es la clave para entender tanto el funcionamiento como las limitaciones de estos instrumentos de inversión apalancada.

La ingeniería financiera detrás del apalancamiento en ETFs

Para lograr el apalancamiento, estos productos utilizan una combinación sofisticada de:

📊 Derivados financieros:

- Futuros sobre índices bursátiles

- Opciones financieras

- Swaps de rendimiento total

💰 Financiación:

- Capital prestado para aumentar exposición al mercado

- Acceso a tipos de interés institucionales

🔄 Contratos de permuta (swaps):

- Acuerdos con contrapartes financieras para intercambiar flujos

- Exposición sintética sin necesidad de comprar todos los componentes

Ejemplos populares de ETFs apalancados en mercados internacionales

ETFs apalancados destacados en EE.UU:

| Característica | ETFs apalancados (2x, 3x) | Turbo Long |

|---|---|---|

| Rebalanceo | Diario | No existe |

| Apalancamiento | Fijo | Variable (decrece en subidas) |

| Deterioro por volatilidad | Significativo | No existe |

| Principal riesgo | Deterioro progresivo | Barrera knock-out |

| Horizonte óptimo | Días/semanas | Semanas/meses |

| Mercados laterales | Pierden valor | Estables (excepto costes) |

| Mejor aplicación | Tendencias cortas | Tendencias medio plazo |

Para inversores europeos (compatibles con normativa UCITS):

| Nombre | ISIN | Subyacente | Apalancamiento | Gestor |

|---|---|---|---|---|

| Xtrackers S&P 500 2x Leveraged | LU0411078552 | S&P 500 | 2x | DWS |

| WisdomTree NASDAQ 100 3x Daily | IE00BLRPRL42 | Nasdaq-100 | 3x | WisdomTree |

Artículos relacionados con mecanismos de ETFs

- Los Métodos de Replicación de Los ETF - Comprende cómo funcionan internamente estos productos financieros

- ETFs: emisores, tipos y nombres - Clasificación y características de diferentes tipos de ETFs

- Criterios de comparación de ETFs - Herramientas para evaluar productos financieros complejos

3. Ventajas Estratégicas

Potencial de ganancias exponenciales en mercados alcistas

✅ Rendimientos amplificados en mercados favorables

Los ETFs apalancados pueden generar resultados excepcionales en periodos alcistas sostenidos con baja volatilidad:

Ejemplo real: Durante 2020, mientras el Nasdaq-100 subió aproximadamente un 48%, el ETF apalancado TQQQ (3x Nasdaq-100) registró ganancias superiores al 135%.

"Los mercados financieros están diseñados para transferir dinero del impaciente al paciente." - Warren Buffett

Facilidad de acceso y operativa para inversión apalancada

✅ Accesibilidad y liquidez superior

Los ETFs apalancados ofrecen ventajas operativas significativas:

- Negociación intradiaria con alta liquidez

- Disponibles en la mayoría de brokers online estándar

- No requieren permisos especiales ni cuentas de margen

- Pérdidas limitadas a la inversión realizada, sin riesgo de margin calls

Diversificación con potencia adicional para carteras tácticas

✅ Exposición amplificada a carteras completas

A diferencia del apalancamiento en acciones individuales, estos ETFs ofrecen:

- Exposición amplificada a índices bursátiles completos o sectores

- Reducción del riesgo específico de empresas individuales

- Mayor seguridad que apalancarse en valores concretos con préstamos de margen

Comparativa de métodos de apalancamiento para inversores estratégicos

| Método | Ventajas | Desventajas | Mejor para |

|---|---|---|---|

| ETF apalancado | Pérdida limitada, sin margin calls | Deterioro por volatilidad | Tendencias direccionales definidas |

| Cuenta de margen | Control directo, sin deterioro | Margin calls, intereses altos | Posiciones de corta duración |

| Opciones financieras | Gran apalancamiento, pérdidas acotadas | Vencimiento, pérdida temporal | Estrategias avanzadas |

Artículos relacionados con estrategias de inversión

- Asignación estratégica de activos - Cómo integrar productos apalancados en carteras tácticas

- Markowitz y la magia de la diversificación - Principios de diversificación aplicados a productos amplificados

- El mejor bróker en línea para ti - Plataformas y herramientas para operar ETFs apalancados

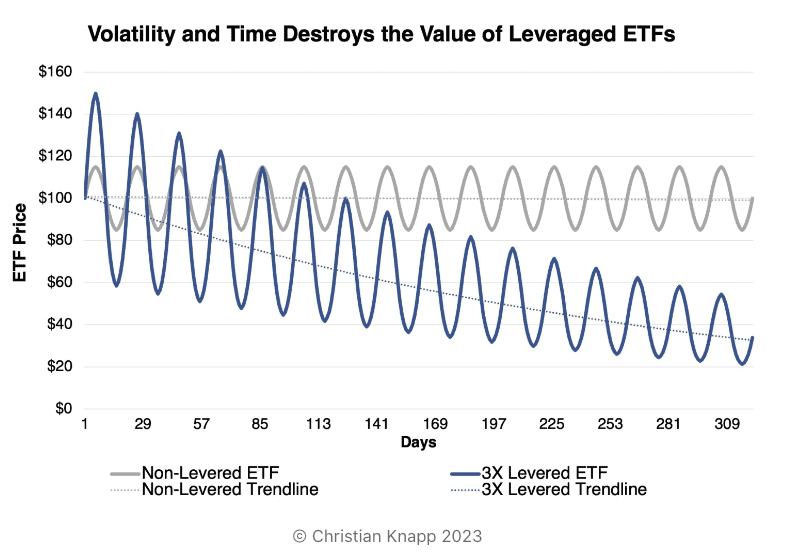

4. Volatility Decay: El Principal Obstáculo para Rendimientos a Largo Plazo

El problema matemático del deterioro por volatilidad en ETFs apalancados

El volatility decay (deterioro por volatilidad) es el principal inconveniente de los ETFs apalancados tradicionales y la razón por la que su rendimiento a largo plazo suele decepcionar a los inversores.

Definición: Es la pérdida de valor progresiva que sufren estos ETFs en mercados laterales o volátiles como consecuencia del rebalanceo diario.

Cómo afecta la volatilidad a los ETFs apalancados

El deterioro por volatilidad en ETFs apalancados ocurre por tres factores principales:

- Asimetría matemática: Una caída del 10% requiere una posterior subida del 11.11% para recuperar el nivel inicial.

- Rebalanceo diario: El ETF "bloquea" pérdidas tras cada jornada al reajustar su exposición.

- Efecto compuesto: El apalancamiento amplifica esta asimetría matemática con el tiempo.

Ejemplo práctico: En un mercado lateral volátil durante 10 días con oscilaciones diarias del ±5%, un índice terminaría aproximadamente en el mismo nivel, mientras que un ETF 3x podría perder hasta un 15% de su valor.

Ejemplo visual del deterioro por volatilidad en el mercado

Veamos un ejemplo simplificado con un índice y su ETF 2x apalancado:

| Día | Cambio Índice | Índice (Inicio: 100€) | Cambio ETF 2x | ETF 2x (Inicio: 100€) |

|---|---|---|---|---|

| 1 | +10% | 110€ | +20% | 120€ |

| 2 | -10% | 99€ | -20% | 96€ |

Tras estos dos días, el índice ha perdido un 1% mientras que el ETF apalancado 2x ha perdido un 4%.

Efecto devastador en mercados laterales con alta volatilidad

El deterioro es especialmente dañino en mercados sin tendencia clara pero con alta volatilidad:

En un mercado que oscila violentamente pero termina en el mismo punto, un ETF apalancado puede perder un porcentaje significativo de su valor.

Evidencia empírica: rendimiento real vs. teórico en inversiones apalancadas

Los datos históricos confirman este fenómeno:

ProShares Ultra S&P 500 (SSO - 2x):

| Período | S&P 500 | ETF 2x (Real) | Rendimiento teórico | % del esperado |

|---|---|---|---|---|

| 5 años | +84% | +159% | +168% | 95% |

| 10 años | +10% anual | +14% anual | +20% anual | 70% |

Direxion Daily Small Cap Bull 3X (TNA): Mientras el Russell 2000 subió un 41% en un período de 5 años, el ETF 3x solo subió un 27% (apenas un 22% del rendimiento teórico esperado).

Artículos relacionados con análisis de riesgos

- Las matemáticas de cómo ser millonario: estrategia y disciplina - Comprende las matemáticas financieras detrás del efecto compuesto

- ¿Qué es Backtest y para qué sirve? - Herramientas para analizar el rendimiento histórico real vs. teórico

- Los peligros a tener en cuenta: riesgos sistemáticos, no sistemáticos, burbujas, crisis... - Análisis profundo de riesgos financieros complejos

5. Riesgos Adicionales: Lo Que Todo Inversor Debe Considerar

Amplificación de pérdidas en mercados bajistas y correcciones

⚠️ La otra cara del apalancamiento financiero

El mismo mecanismo que amplifica las ganancias funciona con igual intensidad para multiplicar las pérdidas en periodos bajistas:

Caso histórico: Durante el crash de marzo 2020 (COVID-19), mientras el S&P 500 cayó aproximadamente un 30%, el ETF UPRO (3x) se desplomó más del 75%, una pérdida de la que muchos inversores nunca llegaron a recuperarse.

Estructura de costes elevada en fondos apalancados

⚠️ Gastos significativamente mayores

Los ETFs apalancados tienen costes operativos sustancialmente más altos que los ETFs convencionales:

| Tipo | TER (ratio de gastos) típico |

|---|---|

| ETF convencional | 0.05% - 0.20% |

| ETF apalancado 2x | 0.90% - 1.25% |

| ETF apalancado 3x | 0.95% - 1.50% |

Estos gastos de gestión incluyen administración del fondo, costes de derivados, financiación del apalancamiento y operaciones de rebalanceo diarias.

Riesgos adicionales frecuentemente ignorados por inversores novatos

⚠️ Complejidad estructural y operativa

Otros riesgos significativos incluyen:

- Riesgo de contrapartida: Exposición a la solvencia de las contrapartes en swaps y derivados

- Complejidad matemática: Comportamiento contra-intuitivo difícil de predecir

- Impacto psicológico: Mayor probabilidad de decisiones impulsivas debido a la intensidad de las fluctuaciones

Artículos relacionados con costes y gestión de riesgos

- La tiranía silenciosa de los costes - Cómo proteger tu patrimonio de las comisiones invisibles

- Cuando tu propia mente te engaña: emociones, biás y estrategias - Impacto psicológico de las fluctuaciones intensas

- Las reglas de oro para evitar las trampas - Protección ante productos financieros complejos

6. ETFs Turbo Long: Alternativa para Evitar el Deterioro por Volatilidad

La solución estructural: eliminar el rebalanceo diario en instrumentos apalancados

Los ETFs Turbo Long (o certificados Turbo Long) son productos estructurados que ofrecen alto apalancamiento sin rebalanceo diario. Esta diferencia fundamental los convierte en una alternativa interesante para ciertos inversores.

Comparativa: ETFs Apalancados vs Turbo Long

| Característica | ETFs Apalancados (2x, 3x) | Turbo Long |

|---|---|---|

| Rebalanceo | Diario | No existe |

| Apalancamiento | Fijo | Variable (decrece en subidas) |

| Deterioro por volatilidad | Significativo | No existe |

| Principal riesgo | Deterioro progresivo | Barrera knock-out |

| Horizonte óptimo | Días/semanas | Semanas/meses |

| Mercados laterales | Pierden valor | Estables (excepto costes) |

| Mejor aplicación | Tendencias cortas | Tendencias medio plazo |

Comparativa de características clave entre los dos principales tipos de productos de inversión apalancados.

ETFs apalancados tradicionales (2x, 3x)

Mejores escenarios de uso

- Mercados con tendencia alcista fuerte y sostenida

- Periodos con baja volatilidad del mercado

- Horizontes temporales cortos (días o semanas)

- Estrategias de momentum o impulso técnico

ETFs destacados: TQQQ (Nasdaq 3x), UPRO (S&P 500 3x), SOXL (Semiconductores 3x)

ETFs Turbo Long

Mejores escenarios de uso

- Tendencias alcistas de medio plazo en el mercado

- Mercados que oscilan dentro de rangos previsibles

- Cuando se busca evitar el deterioro por volatilidad

- Para inversores que prefieren gestionar el riesgo mediante barreras predefinidas

Emisores destacados: Société Générale, BNP Paribas, Commerzbank, HSBC

Selecciona el tipo de producto apalancado según el escenario de mercado y tu objetivo de inversión.

Los dos niveles críticos: strike y knock-out en ETFs Turbo

Los Turbo Long se basan en dos niveles fundamentales:

🔑 Nivel de strike:

- Base financiada por el emisor (similar a un préstamo)

- Determina el apalancamiento inicial

- Puede ajustarse periódicamente según costes de financiación

🚨 Barrera knock-out:

- Nivel que, si se alcanza, liquida automáticamente el producto

- Actúa como un stop-loss predefinido y no modificable

- Suele estar ligeramente por encima del nivel de strike

La fórmula del valor: simplicidad y transparencia en Turbos

El valor de un Turbo Long se calcula mediante una fórmula intuitiva:

Valor Turbo Long = (Precio actual - Nivel strike) × Ratio

Ejemplo práctico: Para un Turbo Long sobre oro con strike a 1500€, ratio 0.1 y barrera knock-out a 1550€:

| Precio oro | Cálculo | Valor Turbo | Apalancamiento | Nota |

|---|---|---|---|---|

| 1600€ | (1600-1500)×0.1 | 10€ | 8x | Apalancamiento inicial |

| 1700€ | (1700-1500)×0.1 | 20€ | 4.25x | El apalancamiento disminuye |

| 1550€ | Barrera activada | ~0€ | - | Liquidación automática |

Calculadora de Valor Turbo Long

Fórmula: Valor Turbo Long = (Precio actual - Nivel strike) × Ratio

Valor del Turbo Long: -€

Apalancamiento efectivo: -x

Distancia al knock-out: -%

Artículos relacionados con productos alternativos

- ETFs temáticos y sectoriales - Alternativas especializadas de inversión

- Las ETFs indiciales - Comprende las bases antes de productos estructurados

- Herramientas relacionadas con ETFs y bolsa - Recursos para analizar productos complejos

7. Barrera Knock-Out: Entendiendo el Mecanismo de Liquidación Automática

El mecanismo de protección que puede ser fatal en ETFs Turbo

⚠️ Liquidación automática sin segunda oportunidad

La barrera knock-out es simultáneamente una protección y el mayor riesgo de los Turbo Long:

- Si el precio toca o cae por debajo de este nivel, el producto se liquida automáticamente

- La liquidación suele resultar en una pérdida casi total de la inversión

- No hay posibilidad de recuperación aunque el mercado rebote inmediatamente después

Un stop-loss automático no ajustable en inversiones apalancadas

La barrera knock-out funciona como un stop-loss incorporado con características específicas:

✅ Ventajas:

- Limita la pérdida máxima posible

- Protege al emisor contra riesgos extremos

- Elimina la necesidad de colocar órdenes stop-loss adicionales

⚠️ Desventajas:

- No se puede personalizar ni ajustar

- Puede activarse con movimientos bruscos momentáneos

- Una vez activado, el producto queda liquidado permanentemente

Situaciones de alto riesgo para activación de barreras knock-out

La barrera tiene mayor probabilidad de activarse en:

- Movimientos bruscos del mercado: Caídas rápidas inesperadas

- Gaps de precio: Especialmente en aperturas tras noticias relevantes

- Horario extendido: Algunos activos cotizan 24h pudiendo activar el knock-out fuera del horario principal

- Alta volatilidad del mercado: Períodos de estrés en el mercado multiplican el riesgo

Caso real: Durante el "flash crash" de mayo 2010, numerosos Turbo Long fueron liquidados en cuestión de minutos, a pesar de que el mercado recuperó gran parte de las pérdidas poco después.

Artículos relacionados con análisis técnico y protección

- Cómo usar las medias móviles - Herramientas para identificar niveles críticos

- Ni se puede ni se debe anticipar al mercado - Por qué las barreras automáticas pueden ser traicioneras

- El dinero en bolsa es como el jabón - Filosofía de inversión para productos volátiles

8. Estrategias Prácticas: Optimizando el Uso de Turbo Long

Gestión del apalancamiento variable en ETFs Turbo

A diferencia de los ETFs tradicionales con apalancamiento fijo, los Turbo Long presentan un apalancamiento variable que disminuye cuando el precio del subyacente sube y aumenta cuando baja:

| Dirección mercado | ETF tradicional | Turbo Long | Implicación |

|---|---|---|---|

| Mercado sube | Apalancamiento constante | Apalancamiento ↓ | Menor sensibilidad |

| Mercado baja | Apalancamiento constante | Apalancamiento ↑ | Mayor riesgo de knockout |

Estrategia avanzada: Inversores experimentados suelen "rotar sus posiciones", vendiendo Turbos con bajo apalancamiento tras subidas para comprar nuevos con strikes más altos y mayor apalancamiento.

Costes incorporados y estructura de financiación en productos apalancados

📊 Costes menos visibles pero igualmente reales

Los Turbo Long tienen una estructura de costes diferente:

- No tienen un TER explícito como los ETFs tradicionales

- Los costes se incorporan al nivel de strike y spread

- El coste de financiación se refleja en ajustes periódicos del strike

Ejemplo práctico: Para un Turbo DAX con strike a 10,000 cuando el DAX cotiza a 12,000:

- Precio teórico: (12,000-10,000)×0.01 = 20€

- Precio real: 19.50€

- La diferencia representa parte de los costes financieros

Horizonte temporal óptimo para inversiones en ETFs apalancados

Los Turbo Long pueden ser más adecuados para horizontes temporales intermedios:

✅ Ventajas temporales:

- No sufren deterioro por volatilidad en mercados laterales

- Comportamiento más predecible en períodos de semanas o meses

⚠️ Limitaciones temporales:

- Los ajustes del strike reducen gradualmente la distancia al knock-out

- Ideal para posiciones de semanas o pocos meses, no para años

- El riesgo aumenta con el tiempo por la reducción de distancia al knock-out

Artículos relacionados con estrategias avanzadas

- El Rebalanceo del Portafolio - Estrategias de rotación y reajuste de posiciones

- Hacer evolucionar tu estrategia y portafolio de manera progresiva - Adaptación temporal de estrategias

- Qué es el Stock Picking y por qué no es siempre la mejor idea - Comparativa con estrategias de selección activa

9. Implicaciones Fiscales: Optimización Tributaria en ETFs Apalancados

Ventajas fiscales implícitas en inversiones apalancadas

El tratamiento fiscal de los ETFs apalancados varía según jurisdicciones, pero presentan algunas ventajas generales:

✅ Ahorro fiscal indirecto:

Los costes de financiación del apalancamiento ya están descontados del rendimiento, lo que supone una ventaja frente al apalancamiento mediante préstamos directos, donde los intereses generalmente no son deducibles para pequeños inversores.

Ejemplo ilustrativo: Si solicitas un préstamo para invertir, pagarías impuestos por el rendimiento total sin poder deducir los intereses en muchas jurisdicciones. Con un ETF apalancado, estos costes ya están incorporados en el producto.

Diferencias fiscales según tipo de producto de inversión apalancada

| Aspecto fiscal | ETF apalancado tradicional | Turbo Long |

|---|---|---|

| Clasificación | Como otros ETFs | Como derivado/producto estructurado |

| Base imponible | Ganancias de capital | Variable según jurisdicción |

| Compensación pérdidas | Reglas estándar | Puede tener restricciones |

Importante: Consulta siempre con un asesor fiscal profesional, ya que la normativa varía por país y cambia con frecuencia.

Artículos relacionados con fiscalidad y optimización

- Fiscalidad de activos financieros en España (2025) - Guía práctica para inversores sobre tratamiento fiscal

- Activos, pasivo, intereses compuestos... - Conceptos clave de educación financiera

- Edad, situación profesional y personal - Cómo tu perfil influye en la estrategia fiscal

10. Análisis Comparativo: ETFs Tradicionales vs. Turbo Long

Tabla comparativa integral de productos apalancados

| Característica | ETFs Tradicionales (2x, 3x) | Turbo Long |

|---|---|---|

| Estructura | Rebalanceo diario | Sin rebalanceo, basado en strike |

| Apalancamiento | Fijo | Variable (disminuye en subidas) |

| Deterioro por volatilidad | Significativo | No existe |

| Principal riesgo | Deterioro progresivo | Barrera knock-out (riesgo catastrófico) |

| Horizonte óptimo | Días/semanas | Semanas/meses |

| En mercados laterales | Pierden valor | Estables (excepto costes financieros) |

| Mejor aplicación | Tendencias fuertes y cortas | Tendencias sostenidas medio plazo |

| Complejidad | Alta | Media-alta |

Representación visual de rendimiento comparativo en diferentes escenarios

Rendimiento Comparativo en Diferentes Escenarios de Mercado

Mercado Alcista Sostenido

Mercado Lateral Volátil

Mercado Bajista

El gráfico ilustra cómo, en un escenario de mercado lateral volátil, un ETF apalancado tradicional puede perder valor significativamente mientras que un Turbo Long mantendría mejor su valor.

Artículos relacionados con análisis comparativo

- Guía para Comparar ETFs Usando Google Finance - Herramientas prácticas de comparación

- La Frontera Eficiente de Markowitz - Optimización matemática de carteras de inversión

- Las Reglas de Oro del inversionista - Principios fundamentales para la toma de decisiones

11. Preguntas frecuentes FAQ

¿Cómo funcionan los ETFs apalancados con rebalanceo diario?

Los ETFs apalancados con rebalanceo diario utilizan derivados financieros y préstamos para multiplicar (por 2x o 3x) los rendimientos diarios de un índice o activo subyacente. Cada día, el gestor ajusta la exposición para mantener constante el nivel de apalancamiento objetivo: si el mercado sube, aumenta la exposición; si baja, la reduce. Este proceso de rebalanceo diario es la causa del deterioro por volatilidad a largo plazo.

¿Por qué ocurre el deterioro por volatilidad (volatility decay) en ETFs apalancados?

El deterioro por volatilidad ocurre debido a la asimetría matemática de los porcentajes y el efecto del rebalanceo diario. Una caída del 10% requiere una posterior subida del 11.11% para volver al nivel inicial. Con apalancamiento, esta asimetría se amplifica. En mercados laterales volátiles, el ETF apalancado continuamente "bloquea" pérdidas, lo que erosiona su valor progresivamente aunque el índice subyacente termine en el mismo nivel.

¿Cuál es la diferencia principal entre ETFs apalancados tradicionales y Turbo Long?

La diferencia fundamental es que los ETFs apalancados tradicionales mantienen un apalancamiento fijo (2x, 3x) mediante rebalanceo diario, mientras que los Turbo Long tienen apalancamiento variable (disminuye cuando el precio sube) y no realizan rebalanceo diario. Los Turbo Long incorporan una barrera knock-out (liquidación automática si el precio toca un nivel específico), pero no sufren deterioro por volatilidad.

¿Son los ETFs apalancados recomendables para inversión a largo plazo?

No son recomendables para la mayoría de inversores a largo plazo. El deterioro por volatilidad en ETFs apalancados tradicionales reduce significativamente sus rendimientos en periodos extensos, especialmente en mercados laterales o volátiles. Estudios empíricos muestran que un ETF 2x rara vez proporciona exactamente el doble del rendimiento del índice en periodos superiores a un año, y la diferencia aumenta con el tiempo.

¿Cómo afecta el mercado lateral volátil a los rendimientos de ETFs con apalancamiento 3x?

En mercados laterales con alta volatilidad, los ETFs apalancados 3x pueden experimentar pérdidas significativas incluso cuando el índice subyacente termina plano. Por ejemplo, un índice que suba y baje alternativamente un 5% durante 20 días consecutivos, terminando en el mismo punto, podría causar que un ETF 3x pierda más del 30% debido al efecto acumulativo del rebalanceo diario, un fenómeno conocido como deterioro por volatilidad.

¿Qué ocurre cuando se activa la barrera knock-out en un Turbo Long?

Cuando el precio del activo subyacente toca o cae por debajo de la barrera knock-out, el Turbo Long se liquida automáticamente, generalmente con una pérdida casi total de la inversión (salvo un pequeño valor residual en algunos casos). Esta liquidación es definitiva e irreversible, incluso si el mercado rebota inmediatamente después. Es un mecanismo de protección para el emisor que funciona como un stop-loss automático no modificable.

¿Cuál es el horizonte temporal óptimo para invertir en ETFs apalancados?

Para ETFs apalancados tradicionales, el horizonte temporal óptimo es corto: días o pocas semanas, especialmente en mercados con tendencia clara y baja volatilidad. Los Turbo Long pueden ser adecuados para horizontes algo más amplios (semanas o pocos meses) ya que no sufren deterioro por volatilidad, pero el riesgo de activación del knock-out aumenta con el tiempo debido a los ajustes periódicos del nivel de strike.

¿Qué estrategias funcionan mejor con ETFs apalancados en mercados alcistas?

En mercados alcistas sostenidos, las estrategias más efectivas incluyen: 1) Entrada escalonada para mitigar riesgo de timing, 2) Uso de ETFs apalancados sectoriales según fase del ciclo económico, 3) Toma parcial de beneficios tras subidas significativas, y 4) Establecer stop-loss dinámicos que protejan ganancias. Estas estrategias maximizan el potencial de amplificación de rendimientos mientras gestionan el riesgo inherente.

¿Cómo calcular el valor de un Turbo Long sobre índices bursátiles?

El valor de un Turbo Long se calcula mediante la fórmula: (Precio actual del subyacente - Nivel de strike) × Ratio. Por ejemplo, para un Turbo Long sobre el DAX con strike a 15,000 puntos, ratio 0.01, y DAX cotizando a 16,500, el cálculo sería: (16,500 - 15,000) × 0.01 = 15€. El apalancamiento efectivo disminuirá a medida que el precio del subyacente se aleje del strike.

¿Cuáles son las mejores prácticas para gestionar el riesgo en inversiones con ETFs apalancados?

Las mejores prácticas incluyen: 1) Limitar la exposición a un máximo del 10-15% de la cartera total, 2) Diversificar entre diferentes ETFs apalancados con baja correlación, 3) Establecer plazos máximos de mantenimiento según el tipo de producto, 4) Implementar stop-loss estrictos, especialmente en ETFs 3x, 5) Monitorear continuamente indicadores de volatilidad del mercado, y 6) Tener un plan predefinido para escenarios extremos.

¿Qué consideraciones fiscales debo tener al invertir en ETFs apalancados vs Turbo Long?

En la mayoría de jurisdicciones, los ETFs apalancados tradicionales reciben el mismo tratamiento fiscal que otros ETFs, tributando como ganancias de capital. Los Turbo Long, al ser productos estructurados, pueden tener un tratamiento diferente, a veces menos favorable. Una ventaja implícita de ambos es que los costes de financiación del apalancamiento están incorporados en el producto, lo que puede suponer un ahorro fiscal frente al uso de préstamos directos para apalancar inversiones.

¿Cómo afecta la rotación sectorial a la estrategia con ETFs apalancados sectoriales?

La rotación sectorial es crucial para optimizar resultados con ETFs apalancados sectoriales. En diferentes fases del ciclo económico, ciertos sectores tienden a rendir mejor (tecnología en expansión, consumo básico en recesión). Una estrategia efectiva consiste en identificar estos patrones cíclicos y rotar la exposición hacia ETFs apalancados de los sectores favorecidos por la fase actual, aumentando así la probabilidad de capturar tendencias alcistas sostenidas.

12. Conclusiones

Balance final de riesgos y oportunidades en inversiones apalancadas

Los ETFs apalancados y Turbo Long son herramientas potentes pero complejas que pueden amplificar tanto rendimientos como pérdidas:

✅ Pueden ser adecuados si:

- Comprendes completamente sus mecanismos y riesgos

- Tienes experiencia y capacidad para gestionar posiciones activamente

- Los utilizas tácticamente en escenarios de mercado apropiados

- Pueden formar parte de una estrategia diversificada

⚠️ Deberías evitarlos si:

- Buscas inversiones para "comprar y olvidar"

- No estás dispuesto a monitorear frecuentemente tus posiciones

- No puedes asumir pérdidas sustanciales

- Prefieres estrategias más predecibles a largo plazo

5 Reglas de Oro para Invertir en ETFs Apalancados

-

1Regla del 10%

Limita la exposición a un máximo del 10% de tu cartera total.

-

2Regla de los 30 días

Reevalúa todas las posiciones en ETFs apalancados al menos cada 30 días.

-

3Regla del 20% de caída

Establece stop-loss automáticos para salir si el ETF cae un 20% desde máximos.

-

4Regla de tendencia

Utiliza ETFs apalancados solo cuando la tendencia del mercado está confirmada por múltiples indicadores.

-

5Regla de volatilidad

Reduce o elimina posiciones cuando el índice VIX supere su media móvil de 50 días.

Seguir estas reglas te ayudará a gestionar eficazmente el riesgo al invertir en ETFs apalancados.

Estrategias para minimizar riesgos en ETFs con apalancamiento

Si decides incorporarlos a tu cartera, considera estas prácticas prudentes:

- Limita la exposición a un porcentaje manejable de tu cartera total

- Establece plazos máximos de mantenimiento según el tipo de producto

- Define reglas claras de entrada y salida antes de invertir

- Monitorea continuamente tanto el rendimiento como la distancia a la barrera (en Turbos)

- Diversifica entre diferentes instrumentos y no concentres el riesgo

Palabra final sobre ETFs apalancados y su lugar en tu estrategia

Los ETFs apalancados y Turbo Long no son inherentemente buenos o malos, sino instrumentos especializados con propósitos específicos. El éxito o fracaso con estos productos depende principalmente de la comprensión de sus mecanismos, la adecuada gestión del riesgo y su uso en los contextos apropiados.

"No se trata de evitar el riesgo, sino de comprenderlo y gestionarlo adecuadamente."

Glosario: Apalancamiento (Turbo Long y ETFs apalancados)

Bibliografía y Recursos Adicionales sobre ETFs Apalancados

- Bodie, Z., Kane, A., & Marcus, A. J. (2021). Inversiones y gestión de carteras con ETFs. McGraw-Hill.

- Graham, B. (2020). El inversor inteligente: estrategias probadas para mercados volátiles. Deusto.

- Hill, J. M., Nadig, D., & Hougan, M. (2018). Manual completo de ETFs: optimización de carteras con fondos cotizados. Profit Editorial.

- Malkiel, B. G. (2020). Un paseo aleatorio por Wall Street: estrategias para inversores modernos. Alianza Editorial.

Artículos sobre Clases de Activos

- Criptomonedas para Patrimonios Serios: Más Allá del Bitcoin (¿O Solo Bitcoin?) - Análisis avanzado de criptoactivos para inversores institucionales

- ¿Por qué tener Bitcoin en tu cartera en 2025? - Argumentos fundamentales para la inclusión de Bitcoin

- Oro: Protección patrimonial ante la tormenta monetaria - El metal precioso como refugio de valor en tiempos inciertos

- Clase de Activos: Bienes Raices Vs Bolsa - Comparativa exhaustiva entre inversión inmobiliaria y bursátil

- Clase de activos: Las criptomonedas - Introducción completa al ecosistema cripto

- Clase de activo: El Oro - Fundamentos de la inversión en metales preciosos

- ETFs temáticos y sectoriales - Exposición específica a sectores y temáticas de inversión

- Clase de activos: ETFs Apalancados - Productos derivados y estrategias de apalancamiento

- Clase de activos: las obligaciones - Renta fija corporativa y sus características

- Clase de activos: los bonos - Deuda pública y privada como clase de activo

- Acciones con dividendos: ¿una estrategia adecuada? - Análisis crítico de la inversión en dividend yield

- Clase de activos: acciones y bolsa de valores - Fundamentos de la inversión en renta variable

- Las ETFs Indiciales - Replicación de índices mediante fondos cotizados

- Riesgos y Ventajas de los ETFs - Análisis equilibrado de los fondos cotizados

- ETFs: emisores, tipos y nombres - Taxonomía completa del universo ETF

- Los ETFs como herramienta ideal de inversión pasiva - ETFs en estrategias de gestión pasiva

- SOCIMIs: Una Mirada al Mercado Inmobiliario Cotizado - REITs españolas como vehículo de inversión inmobiliaria